“从利润高得不好意思到坏账多得数不清”是当前银行业的真实写照。尽管2014年欧洲央行便对区内银行实行压力测试,但仍难以抑制欧元区银行业危机持续发酵。作为银行业危机的一部分,因一直以来给予航运业最大的融资支持,德国银行业的坏账风险全面暴露,主要航运融资银行纷纷表示快撑不住了。

银行私有化

坏账突出的航运业贷款已经打破德国航运银行的平衡。全球最大航运融资银行——德国北方银行(HSH Nordbank)针对航运业不良信贷资产的结构重整已提上日程。

基于更严格的监管要求,德国北方银行已拆分出核心银行和非核心银行,通过非核心银行(坏账银行)集中处理航运业务的不良资产。截至2016年9月底,德国北方银行核心银行中不良暴露(NPE)资产由524亿欧元(截至2016年8月底)缩减至507亿欧元,NPE率为1.9%,其中航运业务资产转入非核心银行56亿欧元,致使非核心银行NPE资产升至223亿欧元。

2016年6月30日,德国北方银行将价值50亿欧元的航运不良信贷投资组合转让给当地股东汉堡和石勒苏益格—荷尔斯泰因联邦政府。此外,德国北方银行还在资本市场出售价值32亿欧元的不良资产。

2016年三季度,德国北方银行继续缩减航运资产,提升其投资信贷组合质量。截至上半年,德国北方银行航运贷款风险敞口达174亿欧元,担保金覆盖125亿欧元。至三季度,其航运贷款风险敞口进一步降至165亿欧元(核心银行和非核心银行分别为71亿欧元和94亿欧元),其中政府保证金覆盖120亿欧元。

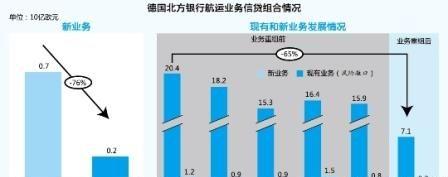

根据德国北方银行2016年三季报,核心银行中,前9月,航运新增融资信贷额2亿欧元,相较2015年同期的7亿欧元,大幅下降76%。自2011年以来,德国北方银行持续缩减航运业务融资信贷,业务重整后截至9月底,其航运业务信贷额共73亿欧元,其中现有航运业务额(71亿欧元)较2011年大幅缩减65%(见图)。

从经营来看,截至目前,德国北方银行航运业务实现总收益和税前净收益分别为1.02亿欧元(2015年同期为1.09亿欧元)和9200万欧元(2015年同期为4500万欧元),风险敞口由2015年9月底的84亿欧元降至71亿欧元,贷款损失拨备4200万欧元。

核心银行中,航运信贷组合的国际业务和国内业务分别为50亿欧元和21亿欧元,其中38亿欧元拥有抵押保证,履约业务占比达到92%。其中,集装箱船信贷组合达22亿欧元,占比32%;融资船舶680艘,平均船龄为6.6年。

自2008年全球金融危机爆发以来,全球贸易总额不断萎缩,航运风险资产急剧上升。此后,欧洲实行航运银行贷款审查制度,要求德国的航运银行降低不良贷款金额,及时调整投资组合,德国北方银行也开始重组航运业务。但目前来看,德国北方银行已然被航运坏账周身束缚,为解除困境不得不启动私有化计划。据悉,私有化计划于2017年开启,2018年2月前完成,最多可以延长6个月。

2016年11月底,路透社报道称,德国北方银行开始在伦敦与一些感兴趣的潜在买家进行商议,包括诸如中国银行在内的多家中国的银行,及投资管理公司阿波罗全球管理公司和Lone Star。

上述知情人士还补充道,对于德国北方银行来说,目前最希望的是能够整体出售,如若不行,拆分成两部分——核心银行业务及不良贷款投资组合售卖也是可能的。

出售航运资产

德国不莱梅州立银行(Bremer LB)或是下一块要倒下的多米诺骨牌。2016年7月,《金融时报》报道称,北德意志州立银行(Nord LB)考虑全面接管其同业不莱梅州立银行。不莱梅州立银行因持有不良航运业贷款资产组合而面临巨大压力,如果没有政府帮助,这家银行将无法生存。

北德意志州银行是德国第四大州立银行,持有不莱梅州立银行54.8%的股份。对此,北德意志州立银行称,将不得不将其航运业信贷投资组合中的4亿欧元坏账进行减计,这将导致其2016年面临数亿欧元亏损。

截至目前,如何拯救不莱梅州立银行尚不清晰。在欧元区银行危机蔓延的当下,让该银行所在州和联合州政府直接增资目前来说已不现实。有分析指出,目前的问题在于,即使德国地方政府有意援助不莱梅州立银行,也可能有心无力。不莱梅州已经面临相当艰难的财政困境,此外,难民危机加重负担,不来梅州还拒绝履行德国中央政府的财政纪律。在此状况下,最糟糕的结果就是政府贸然动用纳税人资金援救银行业,导致银行危机转变为主权债务危机。

而北德意志州银行的情况亦不乐观。2016年8月24日,北德意志州银行发布2016年中期业绩,该行主席Gunter Dunkel在中期业绩报告会上称,2016年上半年,航运危机的负面影响远高于预期,致使北德意志州银行税前亏损3.64亿欧元,税后亏损进一步增至4.06亿欧元。航运市场持续恶化,银行机构在航运业务的融资风险显著提升,北德意志州银行持续缩减其航运信贷组合规模。自2015年年底以来,其航运信贷组合规模由190亿欧元降至179亿欧元。

目前,银行业正在竭尽全力优化其资产负债表。2016年8月,北德意志州银行与私募机构KKR达成一项价值15亿美元的航运信贷组合资产交易,包括100艘船舶资产和不良信贷组合,并委托第三方银行机构进行管理。该项交易预计于四季度完成,并同时进行资产证券化。此项交易完成后,北德意志州银行航运贷款的敞口风险将由180亿欧元降至120亿~140亿欧元。

欧洲老牌的航运银行已不堪重负,德国北方银行预计,鉴于航运不良贷款仍居高,2016年整体营收将显著减少,下半年航运业信贷额或减值6亿欧元。北德意志州银行预计2016年航运业务亏损额或达10亿欧元。

目前全球航运业累计债务总额达4000亿美元,德国航运银行占据其中1/4份额。以行业未偿债务计算,德国银行业在航运业的风险比其他任何国家银行业都高。此种背景下,德国航运银行寻求出售资产。

据路透社报道,德国最大银行德意志银行(Deutsch Bank)寻求出售至少10亿美元的航运业贷款,以减轻其在航运业的风险敞口。德意志银行在航运业风险敞口总计约50亿~60亿美元。德国另一家航运银行,德国交通信贷银行(DVB Bank)尽管未大规模出售资产,但航运及海工市场的困境拖累其经营业绩。2016年上半年,因航运业务贷款损失拨备增加,借贷活动频率降低使该行的税前业绩表现减弱。截至9月底,因航运和海工业务拖累,德国交通信贷银行亏损2730万欧元(2015年同期则为盈利9220万欧元)。前三季度,德国交通信贷银行航运、海工业务融资132亿欧元,同比减少10亿欧元。